中国粉体网讯 氮化铝陶瓷因出色的热导性和电绝缘性成为新一代散热基板和电子器件封装的理想材料,已经在多个民用和军用领域得到了广泛应用。在5G、新能源汽车以及人工智能来临的大时代,上下游一体化布局成为氮化铝陶瓷基板企业提升竞争力的理性选择。

一、氮化铝陶瓷基板市场分析

按照氮化铝的制备与应用,可以将氮化铝陶瓷基板行业产业链分为:上游——氮化铝粉体的制备,中游——氮化铝陶瓷基片,下游——氮化铝陶瓷基板及市场应用。

表1我国氮化铝市场规模(单位:亿元)

数据来源:观知海内信息网

从上游来看,2017年我国氮化铝粉体的市场规模为6亿元,至2022年我国氮化铝粉体市场规模为18.5亿元,氮化铝粉体市场不断扩展。

从国内粉体供给情况来看,2022年我国氮化铝粉体需求量为3800吨,而氮化铝粉体产量约为1850吨,氮化铝粉体产量尚不能满足国内市场的需求,粉体供需缺口达1950吨,需要进口大量的氮化铝粉体。近几年国内氮化铝粉体行业供需状况如下表2所示。

表2氮化铝粉体供需状况(单位:吨)

数据来源:观知海内信息网

从全球市场竞争格局来看,目前掌握高性能氮化铝粉体生产技术的厂家并不多,主要分布在日本、德国和美国。日本的德山化工生产的氮化铝粉体被公认为是质量最好、性能最稳定的氮化铝粉体,在高纯氮化铝市场上,德山化工控制着全球市场约75%的份额。由此可见,我国氮化铝粉体尤其是高性能的氮化铝粉体大量依赖进口,在全球市场中处于劣势,亟需实现氮化铝粉体的国产替代。

从中下游来看,全球氮化铝陶瓷基板呈现逐年上升的趋势,预计2029年全球氮化铝陶瓷基板市场将达到1.6亿美元。以2022年为例,在全球氮化铝陶瓷基板市场上,市场占有率排名前二十的企业中,我国占据了50%以上。在国内,氮化铝陶瓷制品市场规模也呈现稳步上升态势,如表1所示,2017年,我国氮化铝陶瓷制品规模为139.6亿元,至2022年增长为186.2亿元。未来随着智能设备、消费电子、新能源等领域的需求不断增长,作为理想散热基板材料选择的氮化铝陶瓷,其基板市场需求有望呈快速增长态势。

图1 2022年全球市场主要企业排名(图源:全球氮化铝陶瓷基板市场研究报告2023-2029)

二、氮化铝陶瓷基板企业状况

氮化铝陶瓷基板制备技术难度较高、资本投入较大、生产周期较长,国外氮化铝产业起步早、发展快,已经积累了丰富的技术经验,目前占据全球氮化铝行业主导地位,行业龙头包括日本丸和、日本东芝、日本京瓷、德国CeramTec、德国罗杰斯、美国CoorsTek等。

我国氮化铝陶瓷基板产业虽然起步较晚,但目前已经进入批量生产的初步阶段,制备技术和工艺不断提升,与国外巨头的差距正逐渐缩小。近几年,中国氮化铝陶瓷基板产业不断发展,但是拥有全产业链生产能力的企业较少。目前,国内拥有氮化铝陶瓷基板全产业链生产的企业有宁夏艾森达、成都旭瓷及国瓷材料等。国内部分氮化铝陶瓷企业生产能力如下所示。

表3国内部分企业氮化铝粉体及电子陶瓷产品生产能力

三、波特五力分析

波特五力分析通过对供应商议价能力、购买者议价能力、同行业竞争者竞争程度、新进入者的威胁、潜在替代品的威胁五个方面进行分析,可以明确市场的竞争环境和基本的竞争态势,从而制定竞争战略。

(一)供应商的议价能力

氮化铝陶瓷基板的性能取决于上游原料粉体的特性,其纯度、粒度分布等性质直接决定了氮化铝陶瓷产品的良品率及性能。一方面,我国氮化铝粉体产需缺口较大,进口依赖程度高,且相比于国产氮化铝粉体,进口粉体商品化程度较高,产品稳定性、精细化程度较好,但价格也相对较高,约为国产普通氮化铝粉体价格的3倍左右,且存在原材料断供的风险;另一方面,高性能氮化铝粉体生产技术主要掌握在日本、德国和美国手中,国内高性能的氮化铝粉体生产能力较差,即使在指标上接近于国外产品,但批次稳定性上仍差距较大。因此,氮化铝粉体供应商对于需求企业的潜在讨价还价能力较强,反之,国内氮化铝陶瓷生产企业对粉体供应商的议价能力较弱。

(二)购买者议价能力

氮化铝陶瓷基板因其优异的耐高温、电绝缘、耐腐蚀性能,是电子器件理想的散热材料,市场需求不断增长。由于氮化铝陶瓷基板的特殊技术要求,加上设备投资大、制造工艺复杂,高端氮化铝陶瓷基片核心制造技术被国外大公司掌控,国内具备批量生产高质量氮化铝陶瓷基板的企业较少,卖方占据氮化铝陶瓷基板市场的主导地位。因此,购买方对于高质量氮化铝陶瓷基板生产企业的议价能力较弱。

(三)同行业竞争者的竞争程度

国内生产氮化铝陶瓷基板的企业约30家,生产企业较多,但是生产技术不够成熟、产品质量较低,多集中于中低端市场,高端应用领域进入较困难,因此中低端市场内部竞争压力较大。在30多家企业中,大部分企业不具备上中下游一体化生产的能力,相较于全产业链生产企业,灵活性较差,生存竞争压力较大。

(四)新进入企业的威胁

氮化铝陶瓷粉体的质量决定着氮化铝陶瓷基板的性能,而我国高性能氮化铝粉体生产技术落后且与国外存在一定的差距,粉体生产技术壁垒较高;另一方面,氮化铝陶瓷基板制作工艺比较复杂,能耗高、周期长、价格昂贵,且生产成本较高,新企业进入门槛较高,因此新进入者的威胁性较低。

(五)替代品的威胁

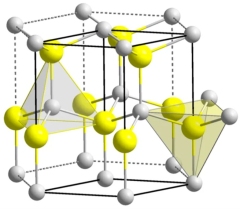

国内较为常见的陶瓷基板材料有氧化铝、氮化硅、氧化铍陶瓷基板。氧化铝基板由于热导率低,其值约为氮化铝陶瓷的1/5且线膨胀系数与硅不匹配,已经不能够满足高散热的实际需求。氧化铍与碳化硅陶瓷基板的热导率相对较高,但氧化铍毒性高,碳化硅绝缘性不好。氮化铝作为一种新型高导热陶瓷材料,具有热膨胀系数与硅接近、散热性能优良、无毒等特性,是替代电子工业传统陶瓷基板的极佳材料,因此,在散热领域,氮化铝陶瓷基板潜在替代品的威胁较小。

图2 氮化铝陶瓷基板行业波力五力分析

在粉体原材料受限、下游应用需求旺盛的市场情况下,同时拥有粉体生产和陶瓷基板生产能力的企业,可以及时调节、优化上游粉体生产,对于稳定生产高品质陶瓷基板至关重要。因此,优化布局全产业链是国内氮化铝陶瓷基板企业提高竞争力、把握发展主动权的理性选择。

参考来源:

恒州博智,华西证券、浙商证券、福建臻璟

(中国粉体网编辑整理/梧桐)

注:图片非商业用途,存在侵权请告知删除!